一定の要件を満たした住宅用家屋を取得をし、その取得した人が居住の用に供した場合、当該住宅用家屋にかかる登記(所有権保存登記、所有権移転登記、抵当権設定登記)の登録免許税の軽減を受けることができます。

[住宅用家屋にかかる登記]

所有権保存登記… 4/1000 → 1.5/1000

所有権移転登記…20/1000 → 3/1000

抵当権設定登記… 4/1000 → 1/1000

※家屋部分のみに適用されるので、土地の部分は軽減の適用は受けられません。

[計算例]※平成28年時点で計算。また土地は本則の20/1000で計算。

売買代金3000万円で、固定資産税評価額が土地1500万円・建物1000万円の不動産を融資3000万円(抵当権設定額3000万円)を受けて購入した。

①原則的な計算例

土地1500万円×20/1000=30万円

建物1000万円×20/1000=20万円

抵当3000万円× 4/1000=12万円

登録免許税の合計は、62万円となる。

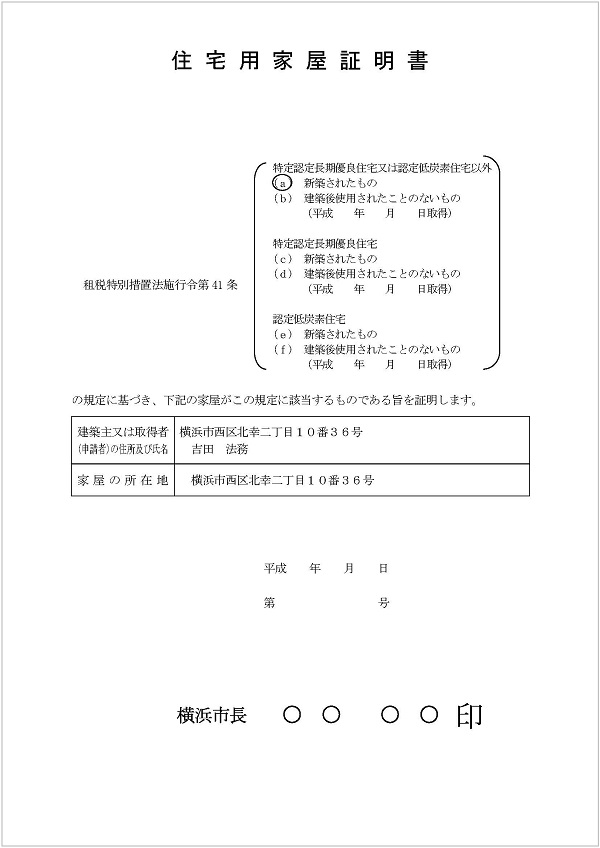

②住宅用家屋証明書を適用

土地1500万円×20/1000=30万円

建物1000万円× 3/1000=3万円

抵当3000万円× 1/1000=3万円

登録免許税の合計は、36万円となる。

つまり、住宅用家屋証明書を使用することで、登録免許税26万円が節約できることになります。なお、これはあくまでも平成28年時点での計算となり、軽減税率が今後変更になることがありますのでご注意ください。

この住宅用家屋証明書を取得することにより登録免許税の軽減を受けるためには、一定の要件をクリアしなければいけません。ここで説明するとかなり細かくなってしまいますので割愛しますが、ざっくり言うと一定の築年数以内の住宅を、居住用の目的で購入した場合に軽減を受けることができます。よって、投資用で購入した場合や、購入者以外(自分の両親や家族など)の人が住む場合には適用されません。

居住用の目的で買うことが要件となっておりますので、もちろん不動産会社を介さない個人間売買であったとしても要件が揃えば軽減の適用があります。当事務所に個人間売買サポート業務をご依頼いただく場合には、こちらで適用の有無を判断しますのでご安心ください。≫個人間売買サポート業務はこちら